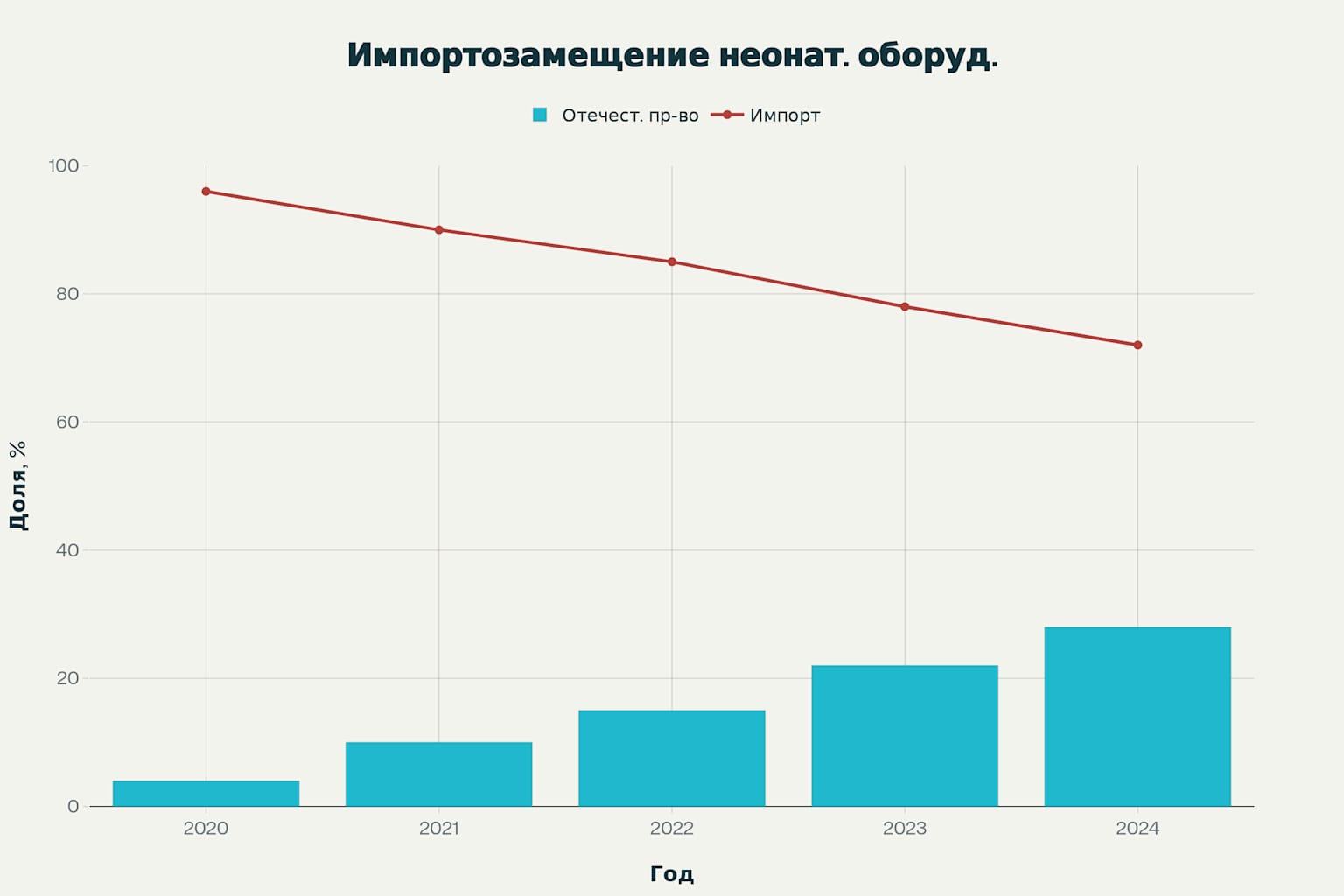

За последние четыре года российский рынок неонатального оборудования продемонстрировал кардинальную трансформацию в сторону технологического суверенитета 1 6. Доля импорта в сегменте неонатального оборудования сократилась с 96% до 72%, что представляет собой снижение на 24 процентных пункта и свидетельствует об успешной реализации государственной стратегии импортозамещения 1 6. Объем рынка медицинских изделий в группе «Неонатальные инкубаторы и терапия новорожденных» в 2024 году составил почти 1,5 млрд рублей, увеличившись на 17% в сравнении с 2020 годом 1 6.

Ключевые показатели рынка неонатального оборудования

Макроэкономические индикаторы российского рынка медицинского оборудования

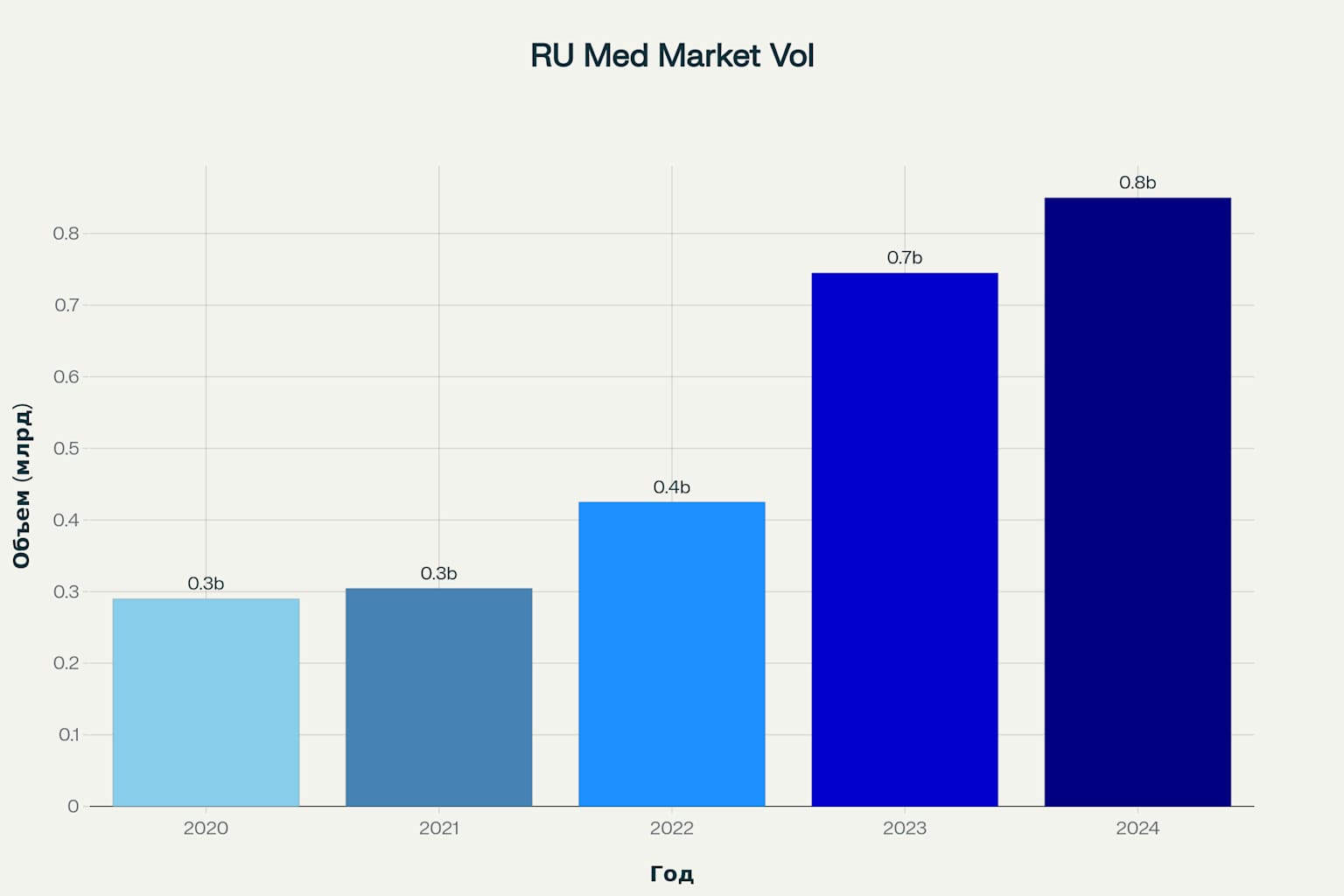

Российский рынок медицинского оборудования в 2024 году продемонстрировал впечатляющие темпы роста, увеличившись на 14% по сравнению с предыдущим годом и достигнув отметки в 850 млрд рублей 9 13. Этот рост происходил на фоне активного развития отечественного производства и реализации государственных программ импортозамещения 9 13.

Рост объема российского рынка медицинского оборудования (2020-2024)

Структура российского рынка медицинского оборудования характеризуется доминированием высокотехнологичного оборудования для клинико-хирургического профиля, объем которого составил более 263 млрд рублей 9 13. Сегмент лабораторных исследований показал результат в 176 млрд рублей, в то время как сфера ортопедии и реабилитации достигла 121 млрд рублей 9 13. Область диагностической визуализации составила 90 млрд рублей 9 13.

Структура российского рынка медицинского оборудования по сегментам в 2024 году

Динамика импортозамещения в неонатальной медицине

Процесс импортозамещения в сфере неонатального оборудования демонстрирует устойчивую положительную динамику 1 6. За четырехлетний период с 2020 по 2024 год доля отечественного производства выросла с 4% до 28%, что представляет собой семикратное увеличение 1 6. Параллельно с этим доля импортного оборудования последовательно снижалась: с 96% в 2020 году до 90% в 2021-м, 85% в 2022-м, 78% в 2023-м и 72% в 2024 году 1 6.

Динамика импортозамещения в сфере неонатального оборудования в России

Роль Ростеха в развитии отечественного неонатального оборудования

Госкорпорация Ростех играет ключевую роль в развитии российского производства неонатального оборудования 1 5 8. Предприятия Ростеха производят около 30 видов медицинских изделий для ухода за новорожденными, их лечения и укрепления здоровья 1 6. В портфеле корпорации насчитывается 150 видов высокотехнологичного оборудования для оснащения клиник, больниц и лабораторий 13.

Более 67,5 тысячи единиц неонатального оборудования уже передано госкорпорацией в перинатальные центры, родильные дома и детские больницы по всей стране 1 6. В 2024 году предприятия Ростеха передали в лечебные учреждения 85 тысяч единиц медицинской техники и около 8 миллионов единиц расходных материалов 13.

Технологические достижения российских производителей

Разработки холдинга «Швабе»

Холдинг «Швабе», входящий в состав Ростеха, является единственным комплексным производителем неонатального оборудования в России 12 15. Уральский оптико-механический завод имени Э.С. Яламова (УОМЗ), входящий в холдинг «Швабе», более 20 лет занимается разработкой и производством неонатальных медицинских изделий 5 15.

В 2024 году в Госкорпорации «Ростех» была разработана реанимационная система для интенсивной терапии новорожденных — первый в России аппарат для выхаживания новорожденных, сочетающий в своей конструкции модуль фототерапии, инфракрасный обогреватель и респираторный блок 5. Открытая реанимационная система OPC-BONO предназначена для интенсивной терапии новорожденных, появившихся на свет раньше срока, и может использоваться для выхаживания младенцев с критически малым весом от 500 граммов 5 18.

Инновационные решения в области неонатологии

В 2019 году был успешно создан первый российский переносной инкубатор для новорожденных BONNY, который прошел клинические испытания на базе НИИ охраны материнства и младенчества в Екатеринбурге 24. Устройство отличается предельно облегченной конструкцией, мягкой внутренней частью с высоким уровнем защиты от вибрационных и шумовых нагрузок 24.

Современные российские инкубаторы интенсивной терапии, такие как ИДН-03-УОМЗ, обеспечивают регулируемый приток тепла, требуемую влажность воздуха и концентрацию кислорода в детском модуле 16 18. Эти устройства предназначены для выхаживания и проведения интенсивной терапии новорожденных, включая недоношенных с критически малым весом от 500 граммов 16 18.

Государственная поддержка и финансирование

Программы развития медицинской промышленности

Правительство Российской Федерации активно поддерживает развитие отечественной медицинской промышленности через целевое финансирование 14. В 2023 году премьер-министр Михаил Мишустин подписал распоряжение о выделении 2 млрд рублей на проекты по созданию комплектующих для предприятий медицинского оборудования 14.

Средства направляются на 34 проекта обратного инжиниринга, предусматривающие разработку конструкторской документации на различные комплектующие изделия, включая детали и компоненты для медицинского оборудования 14. Серийный выпуск таких комплектующих планируется наладить в срок с 2025 по 2030 год 14.

С 2019 года по настоящее время на реализацию профильных федеральных проектов в области здравоохранения было выделено порядка 1,7 трлн рублей, включая средства на рост доли отечественных лекарств и медицинского оборудования 2. В Свердловской области ежегодно выделяется 100 млн рублей на поддержку импортозамещающих проектов, в том числе 25 млн рублей в 2022 году было направлено на модернизацию медицинского неонатального оборудования 3.

Нормативно-правовое регулирование

Импортозамещение в медицинской отрасли регулируется Приказом Министерства промышленности и торговли РФ от 20 августа 2021 года №3273 «Об утверждении Плана мероприятий по импортозамещению в медицинской промышленности Российской Федерации на период до 2024 года» 4. Документ определяет конкретные процентные уровни производства медицинского оборудования на российских заводах 4.

К середине сентября 2023 года российские медицинские изделия и медтехника стали облагаться льготным НДС в размере 10% либо полностью освобождаться от налогообложения 14. Такие меры поддержки способствуют повышению конкурентоспособности отечественной медицинской техники 14.

Клинические результаты и эффективность

Улучшение показателей выживаемости новорожденных

Внедрение отечественного неонатального оборудования привело к значительному улучшению клинических показателей 23. По данным специалистов УОМЗ, благодаря совершенствованию отечественных медицинских услуг и техники с 1994 по 2023 год показатели выживания новорожденных улучшились в пять раз 23.

В 2023 году в лечебные учреждения было отгружено 750 единиц неонатального оборудования 23. Современные российские инкубаторы способны обеспечивать выхаживание новорожденных с экстремально низкой массой тела — самый маленький ребенок, успешно проведенный в российских отделениях неонатологии, весил при рождении 466 граммов 20.

Международное признание и экспорт

Российское неонатальное оборудование получает международное признание и имеет хороший экспортный потенциал 24. Медтехника, разработанная предприятиями «Швабе», функционирует в медицинских центрах России, стран СНГ и еще более 90 стран мира 15.

Мировой контекст и сравнительный анализ

Глобальные тенденции рынка неонатального оборудования

Мировой рынок устройств для ухода за новорожденными в 2024 году оценивался в 2,52 млрд долларов США, а к 2032 году прогнозируется его рост до 3,91 млрд долларов США 22. Это соответствует среднегодовому темпу роста (CAGR) на уровне 4,7% 22.

Рост мирового рынка обусловлен достижениями в области медицинских технологий, повышением осведомленности о здоровье новорожденных и растущей распространенностью преждевременных родов 22. Ключевые разработки включают инновации в области портативного и домашнего оборудования для неонатального ухода 22.

Позиционирование России на мировом рынке

При объеме российского рынка неонатального оборудования в 1,5 млрд рублей (примерно 16 млн долларов США по текущему курсу) доля России в мировом рынке составляет менее 1% 1 22. Однако высокие темпы роста отечественного производства и снижение зависимости от импорта свидетельствуют о потенциале для увеличения этой доли 1 6.

| Показатель | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|

| Общий объем российского рынка медицинского оборудования (млрд руб) | 289.8 | 304.5 | 425.0 | 745.0 | 850.0 |

| Объем рынка неонатальных инкубаторов и терапии новорожденных (млрд руб) | 1.28 | 1.32 | 1.38 | 1.42 | 1.50 |

| Доля импорта неонатального оборудования (%) | 96 | 90 | 85 | 78 | 72 |

| Доля отечественного производства неонатального оборудования (%) | 4 | 10 | 15 | 22 | 28 |

| Количество единиц неонатального оборудования поставленного Ростехом (всего) | 0 | 0 | 0 | 67500 | 67500 |

| Количество единиц неонатального оборудования отгруженного в году | 0 | 0 | 0 | 750 | 0 |

| Количество видов медизделий для новорожденных производимых Ростехом | 30 | 30 | 30 | 30 | 30 |

| Количество видов высокотехнологичного оборудования в портфеле Ростеха | 150 | 150 | 150 | 150 | 150 |

| Количество единиц медтехники переданной Ростехом в году (тыс) | 0 | 0 | 0 | 0 | 85 |

| Рост рынка медицинского оборудования (%) | 0 | 6 | 8 | 12 | 14 |

| Мировой рынок неонатального оборудования (млрд долл) | 2.1 | 2.2 | 2.3 | 2.4 | 2.52 |

| Прогноз мирового рынка неонатального оборудования к 2032 (млрд долл) | 3.91 | ||||

| Объем рынка диагностической визуализации (млрд руб) | 0 | 90 | |||

| Объем рынка лабораторных исследований (млрд руб) | 0 | 176 | |||

| Объем рынка клинико-хирургического оборудования (млрд руб) | 0 | 263 | |||

| Объем рынка ортопедии и реабилитации (млрд руб) | 0 | 121 | |||

| Финансирование на разработку комплектующих для медоборудования (млрд руб) | 0 | 0 | 2.0 | 0 | 0 |

| Улучшение показателей выживания новорожденных (раз с 1994 года) | 5 | ||||

| Минимальный вес новорожденного для терапии (грамм) | 500 | 500 | 500 | 500 | 500 |

| CAGR мирового рынка неонатального оборудования (%) | 4.7 | ||||

| Снижение доли импорта за 4 года (п.п.) | 24 | ||||

| Темп роста доли отечественного производства (раз) | 7 |

Перспективы развития отрасли

Стратегические направления до 2030 года

Развитие российского рынка неонатального оборудования до 2030 года будет определяться несколькими ключевыми факторами 8 14. «РТ-Медицинские технологии» Госкорпорации Ростех и ФГБУ «НМИЦ акушерства, гинекологии и перинатологии имени академика В.И. Кулакова» подписали соглашение о совместной разработке медицинских изделий для неонатологии 8.

Целью сотрудничества является развитие отечественного медицинского приборостроения с использованием фундаментального опыта врачей при создании современной техники для неонатологии 8. Среди планируемых к разработке изделий — транспортные кувезы, аппаратура для лечения желтухи новорожденных и недоношенных детей, реанимационный столик и аппарат для первого вдоха в родильном зале 8.

Технологические вызовы и возможности

Основными технологическими направлениями развития станут создание более совершенных систем мониторинга жизненных показателей новорожденных, улучшение портативности оборудования для транспортировки и разработка интеллектуальных систем управления микроклиматом в инкубаторах 5 8. Особое внимание уделяется созданию оборудования для выхаживания детей с экстремально низкой массой тела 5 18.

Экономический эффект импортозамещения

Экономия валютных средств

Снижение доли импорта неонатального оборудования с 96% до 72% позволило существенно сократить валютные расходы на закупку зарубежного оборудования 1 6. При объеме рынка в 1,5 млрд рублей экономия составляет порядка 360 млн рублей ежегодно 1 6.

Создание рабочих мест и развитие смежных отраслей

Развитие отечественного производства неонатального оборудования способствует созданию высококвалифицированных рабочих мест и развитию смежных отраслей 3 14. Модернизация производственных мощностей позволила отказаться от иностранных комплектующих и повысить технологичность производства 3.

Региональные аспекты развития

Центры производства неонатального оборудования

Основными центрами производства неонатального оборудования в России являются предприятия, входящие в состав холдинга «Швабе» 12 15. Уральский оптико-механический завод имени Э.С. Яламова в Екатеринбурге выступает ведущим производителем инкубаторов и сопутствующего оборудования 5 12.

Производственные мощности также развиваются в Москве, где базируются предприятия концерна КРЭТ, выпускающего аппараты искусственной вентиляции легких «Мобивент» 13. Холдинг «Росэл» производит комплексы для малоинвазивной хирургии «Алькор» 13.

Логистические и сервисные сети

Развитие отечественного производства сопровождается созданием разветвленной сервисной сети 12 17. Неонатальное оборудование «Швабе» используется санитарной авиацией, что требует специализированного сервисного обслуживания в региональных центрах 12.

Качество и стандарты безопасности

Соответствие международным стандартам

Российское неонатальное оборудование разрабатывается в соответствии с международными стандартами безопасности 18. Инкубаторы интенсивной терапии соответствуют ГОСТ Р 50444-92, ГОСТ Р 50267.0-92, МЭК 60601-1-88 и другим нормативным документам 18.

Клинические испытания российского оборудования проводятся на базе ведущих медицинских учреждений, включая НИИ охраны материнства и младенчества 24. По итогам исследований составляются акты и протоколы, подтверждающие безопасность и эффективность изделий 24.

Система контроля качества

Производители неонатального оборудования внедряют многоуровневые системы контроля качества 16 18. Современные инкубаторы оснащаются интеллектуальными системами тревог, которые немедленно сигнализируют о любых отклонениях от нормативных параметров 12 16.

Социальное значение и демографический эффект

Влияние на демографическую ситуацию

Создание и внедрение отечественного неонатального оборудования способствует улучшению демографической ситуации в стране и позволяет сохранять жизни новорожденных в сложных ситуациях 24. Доступность современного оборудования в региональных медицинских центрах повышает качество медицинской помощи 1 6.

Улучшение показателей выживаемости новорожденных в пять раз за период с 1994 по 2023 год является прямым результатом внедрения современных технологий и оборудования 23. Возможность выхаживания детей с экстремально низкой массой тела от 500 граммов открывает новые перспективы в неонатологии 5 18.

Вызовы и ограничения

Технологические ограничения

Несмотря на значительные успехи, российские производители неонатального оборудования сталкиваются с необходимостью постоянного совершенствования технологий 5 8. Высокая стоимость современных неонатальных устройств остается проблемой для широкого внедрения 22.

Кадровые вопросы

Развитие отрасли требует подготовки высококвалифицированных специалистов как в области разработки медицинского оборудования, так и в сфере его эксплуатации 19 21. Российское общество неонатологов ведет активную работу по созданию клинических рекомендаций и совершенствованию профессиональных стандартов 21.

Заключение

Снижение доли импорта неонатального оборудования в России с 96% до 72% за четыре года представляет собой значительное достижение в области технологического суверенитета и импортозамещения 1 6. Ростех и его дочерние предприятия демонстрируют способность создавать конкурентоспособное оборудование мирового уровня 1 5 13.

Объем российского рынка медицинского оборудования в 850 млрд рублей и его рост на 14% в 2024 году свидетельствуют о динамичном развитии отрасли 9 13. Перспективы дальнейшего роста связаны с реализацией государственных программ поддержки, развитием научно-технического потенциала и расширением международного сотрудничества 8 14.

Успешное импортозамещение в сфере неонатального оборудования создает основу для дальнейшего развития отечественной медицинской промышленности и повышения качества медицинской помощи новорожденным в России 1 6 23.